É trabalhador independente e tem dúvidas sobre como preencher recibos verdes? Fique a par de todas as regras

Nos últimos anos foram implementadas várias alterações em relação aos recibos verdes. Houve mudanças ao nível do limite de isenção, terminaram os escalões, a taxa contributiva diminuiu e passou a ser obrigatório o preenchimento de uma declaração de rendimentos trimestral, entre outras alterações.

O Comparaja esclarece.

O que são recibos verdes?

Um recibo verde é a forma como um trabalhador independente consegue facturar os serviços prestados a um determinado cliente. Trata-se essencialmente de um comprovativo que certifica, para fins fiscais, que houve um recebimento de um valor em troca da prestação de um serviço ou da venda de um determinado produto.

Para passar recibos verdes, precisa de abrir actividade nas Finanças, seja presencialmente ou online através do Portal das Finanças. Nesse registo, terá de indicar o código de actividade económica (CAE) em que se insere, dependendo da actividade que pratica enquanto trabalhador independente.

Existem três tipos de recibos verdes que poderá passar em circunstâncias diferentes:

- Factura: quando prestou um serviço mas ainda não foi pago;

- Recibo: se recebeu o valor de uma fatura já emitida;

- Factura-recibo: no caso de ser pago no momento exato quando termina o serviço prestado ou vendeu um certo produto.

Tome nota:

Se já trabalha à conta de outrem mas prestou um serviço como trabalhador independente que prevê que não se repita, pode ser mais compensatório emitir um acto isolado ao invés de passar um recibo verde pois assim não tem de abrir actividade nas Finanças.

Como preencher recibos verdes?

É possível preencher recibos verdes de forma rápida e cómoda através da Internet, no Portal das Finanças. Siga os passos abaixo.

1. Acesso ao Portal

O primeiro passo para preencher recibos verdes é aceder ao Portal das Finanças através do website e efetuar o seu login. No canto superior direito, encontra a opção “Iniciar Sessão” e, ao clicar, ser-lhe-á solicitado o seu número de contribuinte e a senha de acesso.

Caso seja a primeira vez que acede ao Portal, terá de escolher a opção “Registar-se”. Após proceder ao registo, ser-lhe-á enviada uma senha de acesso por correio.

2. Emitir recibos verdes

Após iniciar sessão, será encaminhado para a página principal do Portal. Escolha a opção “Cidadãos”, depois “Serviços” e, de seguida, “Obter”. Irá aparecer uma categoria em que constam “Recibos Verdes Electrónicos” e, em baixo, escolha a opção “Emitir”.

3. Preencher recibos verdes

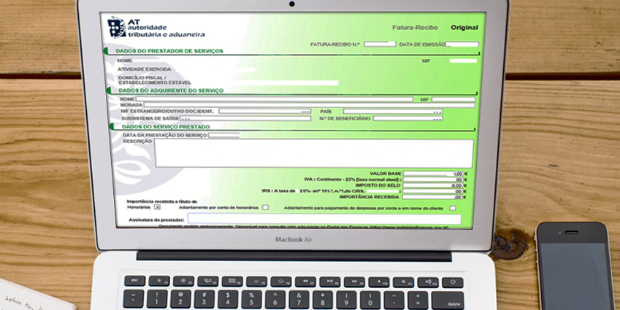

Será apresentado um formulário, que terá de preencher com os seus dados. Alguns campos já estarão preenchidos, mas, deve sempre confirmar a informação. Outros dados, tais como informação relativa à entidade à qual prestou serviços, têm de ser adicionados.

4. Concluir emissão da factura-recibo

Após concluir o preenchimento dos dados solicitados no formulário, já pode emitir o recibo verde.

Alguns aspectos a ter em conta ao preencher recibos verdes

Antes de preencher recibos verdes, informe-se da sua situação relativamente ao regime de IVA que tem que seleccionar, à base de incidência de IRS e acerca da retenção na fonte para garantir que toda a informação é devidamente enviada.

É importante que, no fim do preenchimento, releia o formulário com calma e se certifique de que toda a informação que colocou está correta antes da sua emissão.

Que regras foram implementadas nos últimos anos?

#1 – Obrigação declarativa passou a ser trimestral

Se é trabalhador a recibos verdes, importa saber que, desde 2019, com o novo regime de descontos para a Segurança Social, a declaração de rendimentos tem de ser apresentada trimestralmente. Até 2018, esta declaração, na qual constam a produção e venda de bens e prestação de serviços, era apresentada anualmente.

A declaração trimestral permite que a Segurança Social apure o rendimento relevante e a base de incidência para os próximos três meses.

Nesta declaração o trabalhador pode ainda pedir que o rendimento seja 25% inferior ou superior ao apurado, ajustando o montante de pagamento da contribuição.

Tome nota das datas em que terá que entregar as declarações:

- Último dia de Abril: declaração referente aos rendimentos obtidos durante os meses de Janeiro, Fevereiro e Março;

- Último dia de Julho: declaração referente aos rendimentos obtidos durante os meses de Abril, Maio e Junho;

- Último dia de Outubro: declaração referente aos rendimentos obtidos durante os meses de Julho, Agosto e Setembro;

- Último dia de Janeiro: declaração referente aos rendimentos obtidos durante os meses de Outubro, Novembro e Dezembro.

#2 – Limite de isenção para quem acumula trabalho independente com dependente

Outra alteração registada no regime para trabalhadores a recibos verdes reside no limite de isenção da contribuição para a Segurança Social.

Até recentemente, os trabalhadores que acumulassem trabalho dependente com independente estavam isentos desta obrigação. No entanto, as novas regras estipulam que apenas estão isentos os trabalhadores que obtenham um rendimento relevante mensal médio inferior a quatro vezes o IAS (Indexante dos Apoios Sociais), ou seja, inferior a 1.921,72 euros em 2023.

Para usufruir desta isenção, tem que:

- Prestar as actividades independentes e dependentes a entidades empregadoras diferentes;

- Descontar para um regime de protecção social que cubra os direitos sociais dos trabalhadores;

- Obter rendimentos mensais pelo trabalho dependente iguais ou superiores a uma vez o valor do IAS (480,43 euros).

Se não cumprir os requisitos acima mencionados, não estará isento, pelo que a taxa contributiva será aplicada ao valor que exceder quatro vezes o valor do IAS (1.921,72 em 2023).

#3 – Diminuição da taxa contributiva

Em 2019, a taxa contributiva dos trabalhadores independentes desceu de 29,6% para 21,4%. No caso de empresários em nome individual e de titulares de estabelecimento individual e de responsabilidade limitada, a taxa sofre uma descida de 34,75% para 25,17%.

A taxa para produtores agrícolas com rendimentos exclusivos da actividade agrícola deixou de existir.

#4 – Alteração da base de incidência

Esta foi uma das principais alterações no novo regime de descontos para a Segurança Social. O rendimento relevante passou a ser determinado com base nos descontos obtidos nos três meses anteriores, ao invés de com base nos rendimentos anuais relevantes, como era antes de 2019.

O apuramento do rendimento relevante considera:

- 70% do valor total, no caso de prestadores de serviços;

- 20% do valor total, para produtores e vendedores de bens;

- 20% do valor total, no caso de prestação de serviços no âmbito de hotelaria, restauração e bebidas.

A base de incidência corresponde a 1/3 do rendimento relevante apurado em cada período declarativo, ou seja, em cada trimestre. É sobre este montante que será aplicada a taxa contributiva e terá que ter isto em consideração no momento de preencher recibos verdes.

Face aos descontos em 2021, no momento da declaração trimestral, o trabalhador independente pode optar pela fixação de um rendimento superior ou inferior até 25% àquele que resultar dos valores declarados.

#5 – Implementação de um valor mínimo de contribuição

O novo regime trouxe ainda a implementação de um valor mínimo de contribuição mensal correspondente a 20 euros.

Desta forma, é assegurada a protecção social nas situações em que os trabalhadores independentes estejam sem rendimentos por certo período de tempo. A contribuição mensal deve ser paga mesmo quando não há rendimentos no período declarativo.

#6 – Prazo de pagamento encurtado

O pagamento passou a ser efectuado entre os dias 10 e 20 do mês seguinte àquele a que se refere. Ou seja, por exemplo, a contribuição de Março tem de ser paga entre os dias 10 e 20 de Abril.